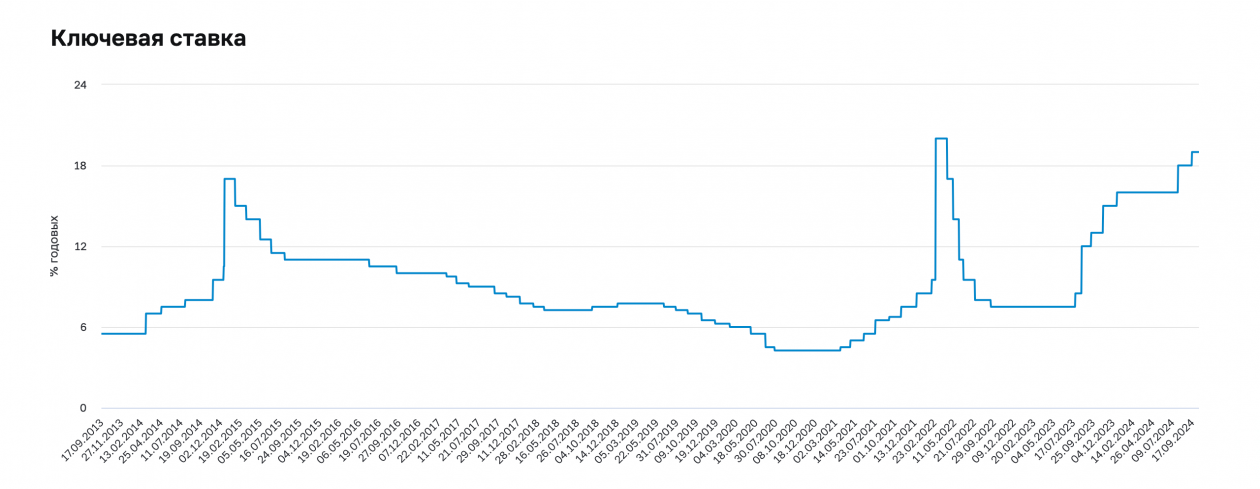

В конце июля 2020 года ключевая ставка была на историческом минимуме — 4,25%. С 28 февраля 2022 года ставка с 9,5 возросла до рекордных 20% годовых. В настоящее время, после цикла снижения, по решению совета директоров Центробанка в сентябре этого года ставка выросла до 19%. Сам Банк не исключает того факта, что в ближайшее время показатель может стать выше 20%, сообщает ИА MagadanMedia.

Представители Центробанка объясняют повышение ключевой ставки борьбой с инфляцией, этот процесс должен предотвратить ее рост в стране. Однако ряд экспертов уверяют, что данные действия, наоборот, приводят к росту инфляции. Кроме того, высокие ставки банковских кредитов тормозят развитие экономики, делают невозможным кредитование малого и среднего бизнеса, препятсвует реализации стартапов.

Разобраться с вопросами инфляции, как она связана с ключевой ставкой и почему нельзя просто "заморозить" цены искусственно, нам помог руководитель направления экономического отдела Отделения Банка России по Магаданской области Иван Ковалев.

— Что такое инфляция простыми словами? Как ее измеряют?

Инфляция — это устойчивый рост цен на товары и услуги. В России ее измеряют так же, как и в большинстве стран: как изменение стоимости набора товаров и услуг, который отражает структуру расходов среднестатистического домохозяйства. В так называемую потребительскую корзину входит около 570 позиций: продукты, одежда, бытовая техника, коммунальные услуги, пассажирский транспорт и многое другое. Наблюдает за ценами и считает инфляцию Росстат.

Ключевая ставка Банка России. Фото: Банк России

— Как связаны ключевая ставка ЦБ и инфляция?

Ключевая ставка — это основной инструмент, с помощью которого Банк России влияет на инфляцию.

Когда регулятор поднимает ключевую ставку, деньги в экономике становятся дороже. Это значит, что вслед за ней постепенно повышаются ставки по кредитам и депозитам. Люди и компании в такой ситуации менее охотно берут кредиты, а значит, меньше тратят на покупки и меньше инвестируют. При этом высокие ставки по депозитам мотивируют их больше сберегать. В результате через некоторое время снижается спрос на товары и услуги, продавцам сложнее повышать цены, даже когда издержки растут, и, как следствие, замедляется инфляция.

При снижении ключевой ставки деньги становятся дешевле, снижаются ставки по кредитам и депозитам. Люди и компании не откладывают покупки на будущее, больше тратят, инвестируют, берут кредиты. Со временем это приводит к росту спроса на товары и услуги, повышению цен и увеличению инфляции.

Цель Банка России по инфляции — вблизи 4% в год. В нашей стране это оптимальный уровень для комфортной жизни людей и развития экономики.

После того, как с помощью ключевой ставки Банк России в 2016 году снизил инфляцию с высоких уровней 2015 года, вплоть до 2020 года она в среднем составляла 4% в год, т.е. находилась на цели. Для этого ключевую ставку сначала повышали, а потом снижали. Например, во время пандемии, чтобы поддержать спрос, Банк России установил ключевую ставку на минимальном историческом уровне — 4,25% годовых. После усиления санкций в 2022 году инфляция стала ускоряться, ведь и потребители, и предприятия адаптировались к новым условиям: новым товарам, маршрутам поставок, поставщикам.

Чтобы не дать инфляции раскрутиться, Банк России уже с середины 2023 года начал повышать ключевую ставку. Сейчас она составляет 19% годовых, и ставки по депозитам и по кредитам тоже высокие. Это нужно для того, чтобы избыточный рост спроса прекратился и инфляция вернулась к 4% в следующем году. Соответственно, и ключевая ставка тогда тоже будет снижаться.

— Почему нельзя, например, просто "заморозить" цены искусственно?

Может показаться, что заморозить цены на определенном уровне — хорошее решение. Но на самом деле заморозка цен не поможет в борьбе с инфляцией. Искусственно заниженные фиксированные цены неизбежно и очень быстро сделают невыгодными производство и продажу товаров. Это приведет к дефициту товаров в стране (потому что нерентабельные производства будут закрываться, а их сотрудники — терять работу) и появлению черного рынка с еще более высокими ценами. Рыночные цены показывают бизнесу, на что есть спрос, что и в каких объемах надо производить.

Именно поэтому цены должны определяться рынком, а не государством.